Жители Самарской области тратят в шесть раз больше, чем зарабатывают. Набирая кредиты и задерживая выплаты, они всё глубже проваливаются в «кредитное рабство». Жизнь не по средствам может обернуться и для региона в целом весьма серьёзными последствиями, ведь высокая закредитованность и невозвраты уже привели к тому, что Самарская область оказалась в числе субъектов Федерации, отнесённых к самой неплатёжеспособной группе риска. Портал Засекин.Ру проанализировал данные специалистов и обсудил ситуацию с местными экспертами.

По данным, представленным в докладе Альфа-Банка от 1 августа, жители Самарской области, при среднем доходе 24,6 тыс. рублей в месяц, имеют кредитную задолженность в 151,1 тыс. рублей на душу населения. Как рассказал Засекин.Ру региональный директор Приволжского филиала Росбанка Олег Виндман, на 1 июля этого года просроченная задолженность по кредитам физических лиц в регионе составляла 10,1 млрд рублей или 5,5% от общей суммы задолженности, а ещё на начало года эта задолженность равнялась 9,2 млрд рублей или 5,3%.

«В целом по стране доля просроченной задолженности составляет 4,4%, так что показатели Самарской области можно считать достаточно высокими», - считает г-н Виндман.

Самыми стабильными формами в розничном кредитовании считается автокредитование и ипотека, где уровень «просрочки» равен примерно 3%. Наиболее проблемные виды кредитования - потребительские кредиты и кредитные карты, здесь жители региона просрочили до 10% займов, многие из которых уже не в состоянии оплачивать.

«Особенную опасность представляет рост выпуска кредитных карт. Это очень опасный инструмент для финансово неграмотных и малоимущих граждан, - уверен ведущий эксперт Центра развития НИУ «Высшая школа экономики» Дмитрий Мирошниченко. - Долги начинают копиться, как снежный ком. При этом государство устранилось от защиты людей, у которых небольшие доходы и низкая финансовая грамотность. Они фактически не защищены».

Федеральная карта риска

По данным ЦБ и Национального агентства кредитных историй, 34 млн россиян или 45% экономически активного населения, являются заёмщиками. При этом за последние пять лет доля розничных заёмщиков, обслуживающих пять и более кредитов, выросла с 6% до 19%.

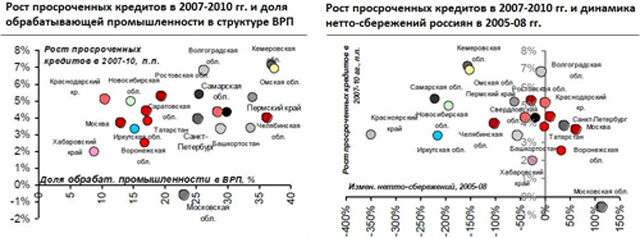

Аналитики Альфа-Банка обнаружили, что в посткризисный период банки стали более избирательны в плане региональных стратегий. В последние пять лет кредиторы проявляют особый интерес к регионам с положительной динамикой доходов населения и стараются избегать регионов, специализирующихся на обрабатывающей промышленности. Эти регионы были особо уязвимы в кризисные годы и показывают наиболее высокий рост просроченной задолженности. Эксперты приходят к выводу, что российская промышленность страдает от снижения конкурентоспособности, уязвима к глобальным рискам и, как следствие, не способна обеспечить устойчивый рост доходов населения.

В последние годы жители провинции опережают москвичей в розничном кредитовании. Региональная доля в розничном кредитовании составляет 67%, в секторе корпоративных кредитов на долю нестоличных компаний приходится всего 44 %. Это, считают специалисты, указывает на особую уязвимость регионов к рискам в сегменте розничного кредитования.

Региональные кредитные истории

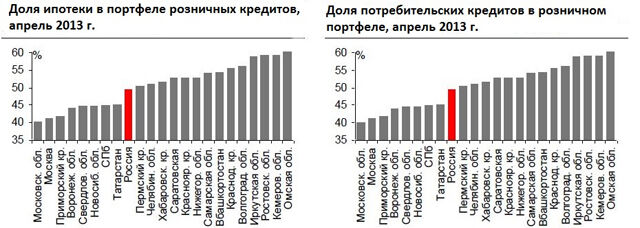

Самарская область входит в десятку регионов с повышенными рисками неплатежеспособности, где соотношение долгов граждан намного превышает среднедушевые доходы. Всего в этих «зонах риска» проживают 18% россиян. Особенно большой долг накопили жители Самарской, Новосибирской, Воронежской, Иркутской областей и Хабаровского края. Самарская губерния, жители Кемеровской, Ростовской и Омской областей также имеют опасную долю персональных кредитов в розничных портфелях банков.

Позитивным фактором для жителей губернии является лишь тот факт, что самарцы, видимо, ощутив «неподъёмность» взятых на себя обязательств, сбавили потребительские аппетиты и не вошли в число субъектов с опережающими темпами роста кредитования в 2013 году.

Как рассказал Олег Виндман, в Росбанке за последнее время выросло число клиентов, имеющих более одного кредита. «Однако этот фактор не обязательно имеет негативную коннотацию, - размышляет специалист. - Увеличение числа кредитов, скажем, у семьи из трёх человек может порой свидетельствовать и о стабильности бюджета, а также высокой финансовой культуре таких клиентов».

Риск неплатежеспособности особенно возрастает в регионах, где высокий долг сочетается с большой долей коротких кредитов. В России 27% кредитного портфеля составляют долгосрочные ипотечные кредиты, 50% - преимущественно краткосрочные персональные кредиты в наличных. Самарская область, где высока доля потребительских кредитов, также находится в непосредственной в зоне риска.

Как рассказала порталу Засекин.Ру заместитель управляющего банка «ВТБ24» в Самарской области Яна Голубева, доля просроченной задолженности по рынку, действительно, выросла, но её уровень всё-таки пока ещё не дотягивает до кризисных значений.

«Проблема не критична, мы видим более-менее комфортный уровень для банковской системы, не влекущий за собой изменение стандартов и значительное ужесточение требований. В последнее время банки ведут осторожную и взвешенную политику в отношении займов и вводят много интересных предложений для проблемных заемщиков - это меры, направленные на сокращение просрочки, - рассказывает Яна Голубева. - Ну а если заемщик осознанно идёт на получение новых и новых кредитов, платежи по которым уже превысили его финансовые возможности, то это его проблема, а не проблема всего банковского сектора».

«Многие граждане до сих пор не могут объективно оценить свои силы при оформлении кредита и часто оказываются в ситуации, когда временно не могут обслуживать долг, - рассуждает Олег Виндман. - В этой связи большая ответственность возлагается на банки. Уровень просроченной задолженности банкам необходимо держать под контролем, выдвигать объективные кредитные требования к заёмщикам, компенсировать риски за счет страхования».

По данным ВТБ24, Самарская область столкнулась с последствиями агрессивной стратегии наращивания портфеля отдельными игроками рынка кредитования. При этом наибольшие сложности с взысканием долга, как правило, касаются вполне обеспеченных клиентов, которым совершенно не нужна ни реструктуризация кредита, ни процедура банкротства. В Росбанке связывают высокую долговую нагрузку в регионе с ростом объёмов выданных кредитов и проявлением лояльности банков, которые за последние годы серьёзно смягчили требования как заёмщикам, так и к пакету документов при оформлении кредита.

«Сократить общий уровень «просрочки» по рынку помогают специальные предложения для «проблемных» заёмщиков, - рассказывает Яна Голубева. - Любой банк заинтересован в возращении ресурсов, переданных своему клиенту, а не в отъёме у последнего квартиры, машины и сбережений. И если у заёмщика возникают серьёзные проблемы, финансовые учреждения используют все механизмы, из которых суд и последующее признание должника банкротом – лишь крайняя мера».

«Возможные пути решения назревающей проблемы уже обсуждаются в ЦБ РФ, - рассказывает г-н Виндман. - Центробанк планирует принять меры, которые смогут препятствовать росту уровня закредитованности. В частности, рассматриваются варианты ограничения максимальной доли ежемесячного дохода, которая тратится на погашение кредита, и введение запрета на выдачу новых кредитов банками тем заемщикам, которые превысили пороговое значение этого показателя».

Татьяна Святкина

Комментарии (0)

Оставить комментарий